กลัวว่าเงินเกษียณจะไม่พอหรือเปล่า ??

ไม่มีใครอยากจะพบกับฝันร้ายในวัยเกษียณ เมื่อค้นพบว่าเงินที่เตรียมไว้น้อยเกินไป ไม่เพียงพอกับการดำรงชีวิตอย่างสุขสบาย หรือหมดลงอย่างรวดเร็วจนน...

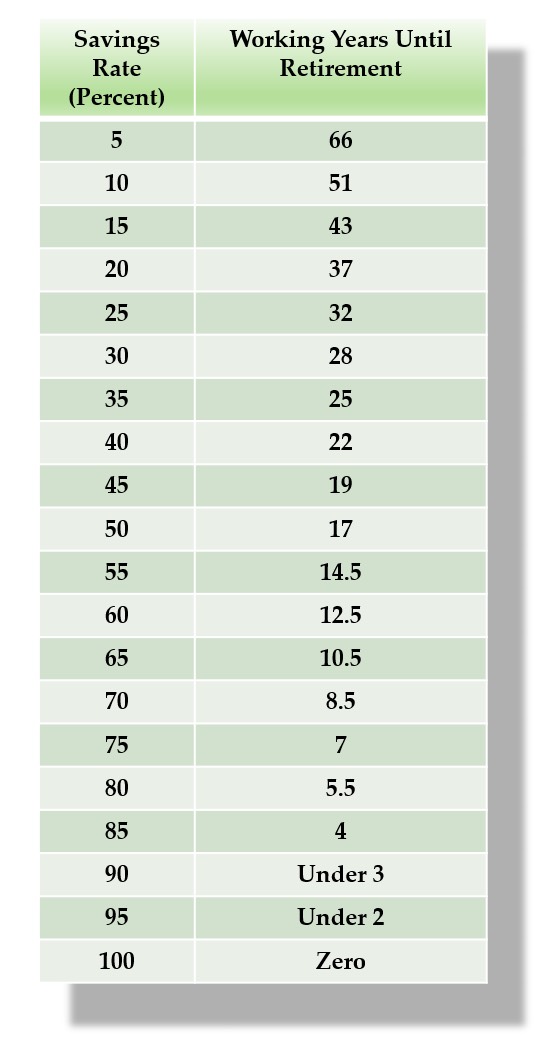

ออมเงินเท่านี้เกษียณได้ที่อายุเท่าไหร่

ยิ่งคุณรู้จักจัดการค่าใช้จ่ายให้เหลือออมได้มากเท่าไหร่ บวกกับรู้จักวิธีลงทุนให้เงินงอกเงยในความเสี่ยงที่เหมาะสม คุณก็เข้าใกล้การเกษียณเร็ว (FIRE movement) ได้มากขึ้นเท่านั้น

อิสรภาพทางการเงิน (Financial Independence, FI) คือ การที่คุณสามารถมีชีวิตโดยมีเงินใช้จ่าย โดยมีรายได้จากสินทรัพย์ลงทุน (Passive Income) ทำให้ชีวิตคุณ ไม่ต้องขึ้นอยู่กับรายได้จากการทำงาน

ซึ่งถ้าคุณพักจากการทำงานที่กดดันได้ และ มาใช้ชีวิตในแบบที่ชอบ อาจจะทำงานบ้าง ในแบบอิสระที่คุณกำหนดได้เอง ในอายุที่ยังอยู่ไม่มากนัก เรียกว่า การเกษียณเร็ว (Retire Early)

เมื่อรวมกันแล้ว คือความหมายของคำว่า FIRE ย่อมาจาก Financial Independence Retire Early คือ การที่จะเกษียณเร็วได้ จะต้องมีอิสรภาพทางการเงินก่อนนั่นเอง

-----

คำถามสำคัญ 3 ข้อที่คุณต้องทราบให้ชัดเจน เพื่อพิชิตเป้าหมาย FIRE คือ

1.รายได้จากการทำงาน หลังจากหักภาษี หรือที่เรียกว่า take-home Pay ที่คุณรับมาจริงๆ ของคุณเป็นจำนวนเท่าไหร่ ที่คุณสามารถนำมาใช้จ่าย ออม และ ลงทุนได้

2.สัดส่วนเงินจำนวนกี่ % ของ take-home pay ที่คุณจัดสรรมาลงทุนเพื่อเป็นกองทุนเกษียณ

3.คุณสามารถใช้ชีวิตอยู่ได้ที่เงินจำนวนเท่าไหร่ต่อเดือน ด้วยความจำเป็นพื้นฐาน (need) ที่คุณพอใจใน life style แบบนั้น ซึ่งยังไม่รวมส่วนเพิ่มเติมความสุข (want) ตัวเลขที่ชัดเจนนี้ คุณทราบหรือไม่

-----

บทความของ Mr.Money Mustache ได้แสดงตัวเลขที่น่าตกใจเอาไว้ว่า หากคุณต้องการเกษียณภายใน 10 ปีนี้ โดยที่คุณไม่ได้เตรียมกองทุนเกษียณไว้เลย นับจากวันนี้คุณต้องจัดสรรเงินมาลงทุนในกองทุนเกษียณ 65% ของรายได้

จากตารางจะเห็นว่า หากเราออมเงินที่อัตรา 5% ของรายได้เราต้องใช้เวลาทำงานถึง 66 ปี จึงจะสามารถเกษียณได้ และหากเราออมเงินที่ระดับมาตรฐาน 10% ของรายได้ ดังที่แนะนำกันมา เราจะต้องทำงานเก็บเงินเกษียณถึง 51 ปี

เป็นที่มาของการขยายอายุเกษียณของคนอเมริกันในปัจจุบัน ให้ทำงานถึงอายุ 70 ปี เพราะเริ่มทำงานอายุ 20 ปี เก็บเงิน 10% ของรายได้ ก็คือทำงาน 20+51 ปี = ทำงานถึงอายุ 71 ปี

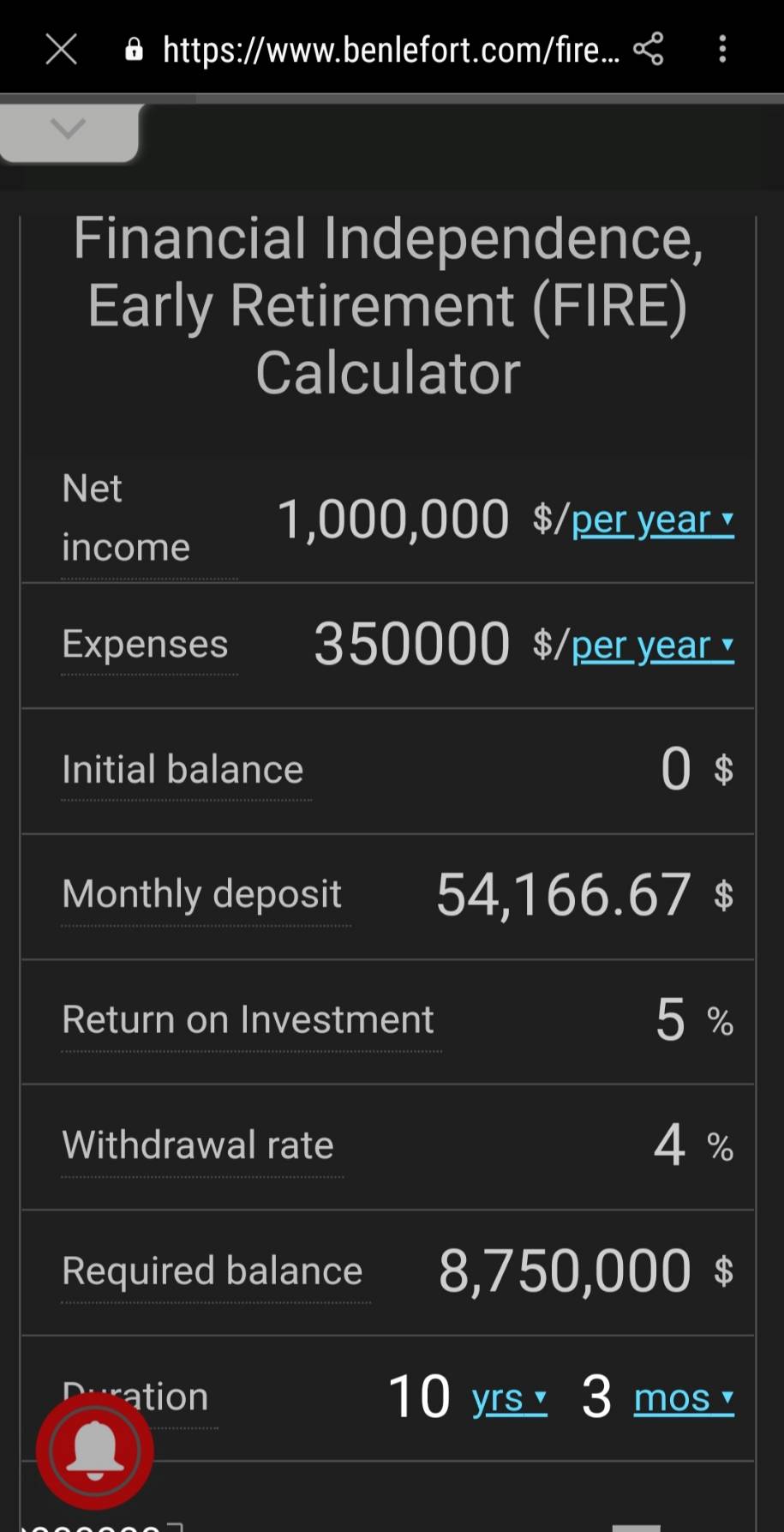

หากต้องการเกษียณภายใน 10 ปีนี้ และต้องออม 65% ของรายได้ เราสามารถนำตัวเลขนี้ไปลองคำนวณด้วยเครื่องคิดเลขทางการเงินทางเวป

คำนวณระยะเวลาที่ต้องทำงานถึงวันเกษียณ

โดยถือเอาค่าใช้จ่ายที่เราใช้ต่อปี 35% ของรายได้เป็นเงินที่เราต้องถอนใช้ต่อปี ปีละ 4% จากกองทุนเกษียณ ตามกฎ 4% Rule of thumb

เรียนรู้กฎ 4% rule of thumb ได้ที่ https://youtu.be/xhzeNPuEUhY

โดยเงินลงทุนส่วน 65% ของรายได้ สมมติว่านำไปลงทุน ที่อัตราผลตอบแทนเฉลี่ยปรับด้วยเงินเฟ้อแล้ว 5% ซึ่งกองทุนรวมระดับความเสี่ยงปานกลางสามารถทำได้

***เงินสำหรับเตรียมเป็นกองทุนเกษียณควรจัดสรรเพียงเพื่อให้ชนะอัตราเงินเฟ้อ และได้รับผลตอบแทนที่เหมาะสมกับความเสี่ยง หรือเข้าใจง่ายๆว่า เงินสำหรับเตรียมเกษียณเสี่ยงมากไม่ได้นั่นเอง***

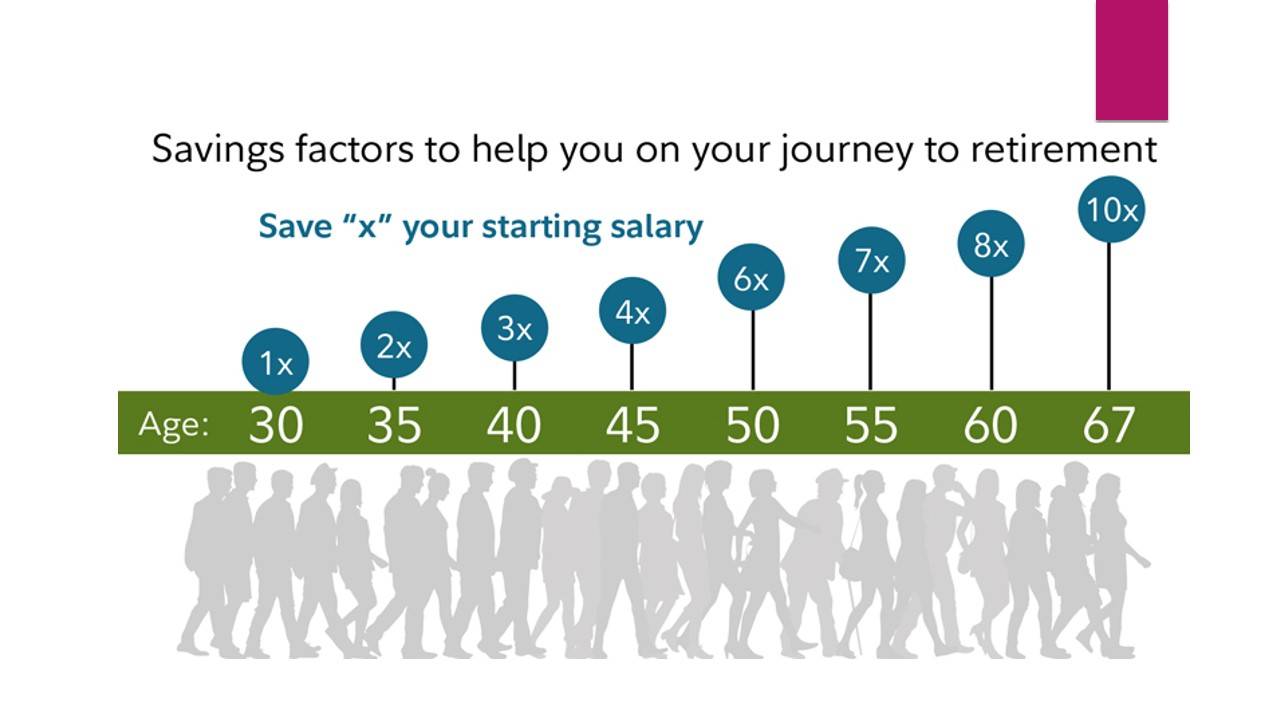

ซึ่งอัตราการออมเงินเพื่อกองทุนเกษียณควรปรับเพิ่มตามอายุที่เพิ่มขึ้น ตามหลักของ Fidelity Rule of Thumb

ชมคลิปได้ที่ https://youtu.be/shkJdvzhOK4

เมื่อเราอายุมากขึ้นค่าใช้จ่ายต่างๆในการใช้ชีวิตจะลดลง เช่น ภาระผ่อนรถ ผ่อนบ้านหมดไป ส่งลูกเรียนจบ ความต้องการใช้จ่าย ท่องเที่ยวต่างๆลดลง เราควรจะสามารถออมเงินที่อัตราเพิ่มขึ้นได้

และที่สำคัญโค้งสุดท้ายในการหารายได้นี้ หรือเรียกว่า Retirement Red Zone ไม่รู้ว่าจะยาวนานอีกเท่าไหร่ เราอาจจะต้องถูกให้ออกจากงานก่อนกำหนดจากการเลิกจ้าง หรือ อาจจะมีปัญหาสุขภาพทำให้ไม่สามารถทำงานอีกต่อไปได้

สุดท้ายนี้ ตัวเลขอัตราการออม 65% ของรายได้ต่อปี อาจจะดูเป็นเรื่องที่น่าตกใจและทำได้ยาก แต่อย่างน้อย เราควรออมเงินให้ได้มากกว่า 10% ของรายได้ค่ะ มิเช่นนั้น วัยเกษียณของเราจะลำบากและไม่สามารถย้อนกลับมาแก้ไขอะไรได้อีกแล้ว

ชมคลิปทาง Youtube

วางแผนการเงิน

-

คุณวางแผนการเงินไว้รับมือกับ ภาวะวิกฤตได้ดีพอหรือเปล่า ภาวะวิกฤตทางการเงินที่อาจจะเกิดขึ้น อาจเป็...

-

ปิรามิดทางการเงิน (Financial Planing Pyramid) ช่วยให้เราเรียงลำดับความสำคัญของแผนการเงินได้อย่างถูกต...

-

23 ทรัพย์สินที่ควรครอบครองเพื่อสร้างอิสรภาพทางการเงิน 23 Assets To Own for Financial Freedom คุณจะ...

-

มนุษย์เงินเดือนถึงแม้จะมีเพดานรายได้ที่จำกัด ไม่ได้มีโอกาสร่ำรวยแบบก้าวกระโดดเหมือนเจ้าของกิจการ เพร...

-

- การวางแผนเกษียณ คือ การวางแผนการใช้ชีวิตและการเตรียมเงินเพื่อใช้หลังเกษียณ โดยรูปแบบการใช้ชีวิตที่เลือก จะเป็นตัวกำหนด 1.มูลค่ากองทุนเกษียณที่ต้องเตรียม 2.รูปแบบทรัพย์สินที่จะ...

- รู้หรือไม่ว่า เรามีระยะเวลาทำงานหาเงินน้อยกว่าเวลาที่เราต้องใช้เงินมากถึง 2-3 เท่า เรามีช่วงเวลาหาเงินได้ประมาณ 35-45 ปีแต่เราจะต้องใช้เงินนั้นยาวไปถึง 80 ปีเลยทีเดียว ส่วนเ...

- 5 ประเภทของ Financial Independence คุณอยากมีชีวิตเกษียณแบบไหน ตามแนวคิดของการเกษียณเร็วแบบ FIRE Movement (Financial Independence Retire Early) ที่พูดถึงการเตรียมเงินก้อนใหญ่ เพ...

- 4 วิธีการหาค่าใช้จ่ายหลังเกษียณ Retirement Spending วิธีที่นิยมใช้ ในการคาดการณ์กองทุนเกษียณ คือ คำนวณหาค่าใช้จ่ายในปีแรกของการเกษียณ มาให้ได้ก่อน แล้วสมมติว่าทุกปีเราจะใช้เงินคง...

- เครื่องมือทางการเงิน ที่นิยมใช้เป็นแผนเกษียณ มีได้หลายวิธี ซึ่งแต่ละวิธีให้ประโยชน์และข้อควรระวังที่แตกต่างกัน จึงขอยกตัวอย่างวิธีเตรียมเงินวัยเกษียณที่เป็นที่นิยมดังนี้ 1. ออมผ่าน...

- วิธีคำนวณกองทุนเกษียณแบบ Fix Amount Inflation Adjusted การคำนวณกองทุนเกษียณโดยเอาจำนวนเงินที่ต้องการใช้แต่ละปี คูณกับจำนวนปีที่เราคาดว่าจะมีชีวิตอยู่ เป็นวิธีที่ทำให้เราคำนวณเงินออ...

- Sequence of Returns Risk (SOR)หนึ่งในความเสี่ยงที่ทำให้เงินเก็บวัยเกษียณหมดเร็วขึ้น Sequence of Returns Risk คือ ความเสี่ยงที่มาพร้อมกับการถอนเงินออกจากกองทุนที่เราลงทุนในเครื่องมื...

- ปัจจุบันคนวัยเกษียณยังพึ่งพารายได้จากลูกหลานเป็นหลัก รองลงมาคือ บางส่วนยังต้องทำงานหารายได้ต่อ มีเป็นส่วนน้อยที่จะสามารถดำรงชีวิตได้ด้วยเงินออมของตนเองที่ออมไว้ตั้งแต่วัยทำงาน แต่เ...

- วางแผนเกษียณพร้อมลดหย่อนภาษี เลือกใช้ RMF หรือ ประกันบำนาญดี?? คำถามที่หลายคนกำลังคิดเปรียบเทียบกันอยู่ในเวลานี้ หากต้องการใช้สิทธิ์ลดหย่อนภาษีเพิ่มแล้วอยากวางแผนเกษียณไปด้วย...

- แบ่งความเสี่ยงออกเป็น 6 กลุ่ม - OUTLIVING RESOURCES - 1. Longivity Risk คาดการ์ณอายุหลังเกษียณไว้น้อยเกินไป การมีชีวิตอยู่ยาวนาน จะรับทุกความเสี่ยงได้เพิ่มขึ้นได้อีกหลายเท่า ...

- 10 ข้อผิดพลาดทางการเงินที่ทำลายเป้าหมายเกษียณก่อนวัยของคุณ การไปถึงเป้าหมายของการเกษียณได้อย่างรวดเร็ว มีเงินทำงานให้เรา ได้มีอิสรภาพในการใช้ชีวิตที่ชอบ ไม่ใช่แค่เพียงเลือกลงทุน...

- เตรียมเงินให้ลูกเรียนหนังสือ ก็อย่าลืมเตรียมเงินเกษียณให้กับตัวเราเองในวันที่ไม่มีรายได้ด้วย พ่อแม่ทุกคนรักลูก ปรารถนาให้ลูกได้รับในสิ่งดีที่สุด การให้การศึกษาที่ดีเป็นการให้สิน...

- เราทุกคนรู้ว่าต้องเก็บเงินไว้ใช้ในยามแก่ชรา ให้มากเพียงพอกับอายุที่มีโอกาสจะอยู่ได้ยาวนานขึ้น จนถึงอายุ 90 ปี เมื่อคิดเป็นจำนวนเงินที่คาดว่าใช้ให้เพียงพอแล้ว มันมากมายมหาศาล จนแทบอ...

- ถ้าคุณคือคนอายุ 40-50 ปี คุณคือผู้ได้รับผลกระทบโดยตรงจากสังคมผู้สูงวัย ตอนนี้ประเทศไทยเป็นประเทศ "แก่ก่อนรวย" ไปแล้ว ในยุคที่เราเข้าถึงข้อมูลความรู้ในการวางแผนทางการเงินได้มา...

- ถอนเงินเกษียณด้วยวิธี Bucket Strategy ดีกว่าจริงหรือ