เรื่องสำคัญควรรู้ ก่อนกู้กรมธรรม์ประกันชีวิต

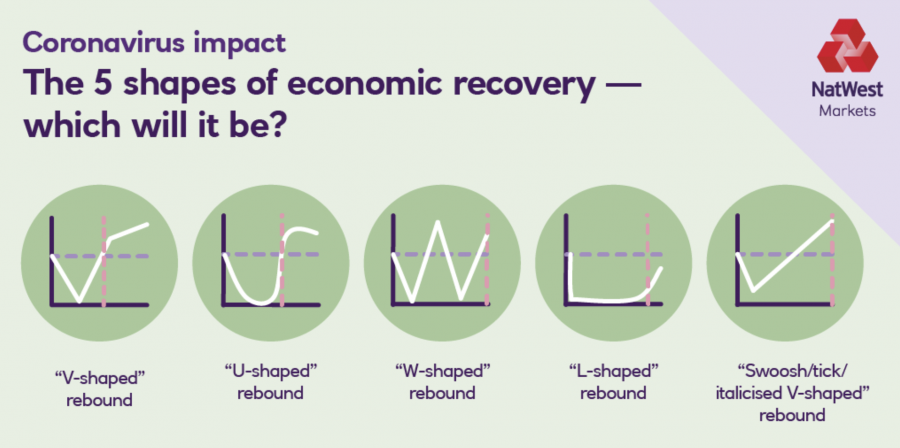

ในยุคที่เศรษฐกิจขาลงเนื่องจากสถานการณ์ covid-19 โดยคาดว่าเศรษฐกิจประเทศไทยจะปรับตัวดีขึ้นแบบ Nike-shaped มีลักษณะเป็นเครื่องหมายถูกแบบหางยาว คือ เป็น V-shaped ในช่วงแรก และค่อยๆฟื้นตัวอย่างช้าๆ ในช่วงท้าย และเศรษฐกิจจะเติบโตช้าในระยะยาว จึงต้องใช้เวลาในการฟื้นตัวกันอีกสักพัก (รูปขวาสุด)

ข้อมูลอ้างอิงจาก https://www.bangkokbiznews.com/news/detail/890217

เราทุกคนจึงต้องปรับตัวเพื่อรับมือกับสถานการณ์นี้ เมื่อรายได้ของเราอาจจะลดลงจากผลกระทบโดยรวม การมีเงินสดสำรองฉุกเฉินที่เพียงพอ จึงมีความสำคัญมาก จากการที่เราเรียนรู้กันมาว่า ควรมีเงินสดสำรองเพื่อรักษาสภาพคล่อง 3-6 เท่าของรายจ่ายต่อเดือน เมื่อรายได้ประจำเกิดลดลงเนื่องจากการตกงาน เราจะมีเวลา 3-6 เดือนในการปรับตัวเพื่อให้มีรายได้เท่าเดิมอีกครั้ง แต่วิกฤตในครั้งนี้เป็นสถานการณ์โรคระบาดที่มีผลกระทบทั่วโลก และยาวนานมากว่ากว่า 6 เดือน เราไม่สามารถควบคุมได้ ซึ่งคาดว่า กว่าวัคซีนจะถูกนำมาใช้ได้อย่างทั่วถึงประชากรทั่วโลก และควบคุมสถานการณ์ได้อย่างแท้จริง น่าจะยาวนานถึงปลายปี 2021 กันเลยทีเดียว เป็นบทเรียนให้กับเราว่า ถ้าจะให้ปลอดภัยแล้ว เราควรมีเงินสำรองสภาพคล่องถึง 12 เดือน ในเวลานี้ทุกคนจึงต้องตั้งสติ ปรับตัวเรื่องการควบคุมค่าใช้จ่ายที่ไม่จำเป็น และหารายได้เสริมเท่าที่สามารถทำได้

อย่าเพิ่งหมดกำลังใจกันนะคะ สู้ไปด้วยกัน และเราไม่ได้สู้อยู่คนเดียวค่ะ

-----

แอดมินขอแนะนำ เวปแหล่งรวมฟรีแลนซ์ ชื่อ Fastwork.co มีงานที่หลากหลายสำหรับฟรีแลนซ์ ใครมีความสามารถส่วนไหน ลองเข้าไปดูค่ะ เผื่อมีอะไรที่เราจะทำเพื่อเพิ่มรายได้ได้ค่ะ

-----

กลับมาที่เรื่องของเราค่ะ หากว่าเงินสำรองไม่เพียงพอและเราต้องหาแหล่งกู้ยืมเงิน ใครที่มีกรมธรรม์ประกันชีวิต แนะนำให้ลองตรวจสอบมูลค่าเงินสดในกรมธรรม์ของท่านดูค่ะ

"กรมธรรม์ประกันชีวิต" เป็นแหล่งเงินสดกู้ฉุกเฉินแหล่งหนึ่งที่สามารถกู้ได้ทันทีค่ะ ไม่ต้องผ่านการพิจารณาเครดิต และ มีอัตราดอกเบี้ยต่ำกว่า สินเชื่อส่วนบุคคล เพราะมีมูลค่าในกรมธรรม์ค้ำประกันอยู่นั่นเอง

แต่ก่อนจะกู้ยืมเงินจากกรมธรรม์ สำคัญมากที่เราจะต้องเรียนรู้เงื่อนไขของการกู้เงินจากกรมธรรม์ เพื่อให้เราไม่เสียดอกเบี้ยเกินความจำเป็นค่ะ

กรมธรรม์ประกันชีวิต [ที่ไม่ใช่แบบชั่วระยะเวลา] จะมีมูลค่าเงินสดในกรมธรรม์ เพิ่มขึ้นตามระยะเวลาของสัญญา ถ้ากรมธรรม์นั้นเป็นแบบเน้นความคุ้มครองสูง ที่เราเรียกว่า แบบตลอดชีพ มูลค่าเงินสดก็จะไม่มาก เพราะเบี้ยประกันส่วนใหญ่ถูกนำไปซื้อความคุ้มครอง แต่ถ้าเป็นแบบเน้นออมทรัพย์ มูลค่าเงินสดก็จะสูงกว่า เพราะเบี้ยประกันนอกจากนำไปซื้อความคุ้มครองแล้ว เงินส่วนหนึ่งจะนำไปลงทุนสร้างผลตอบแทนด้วย

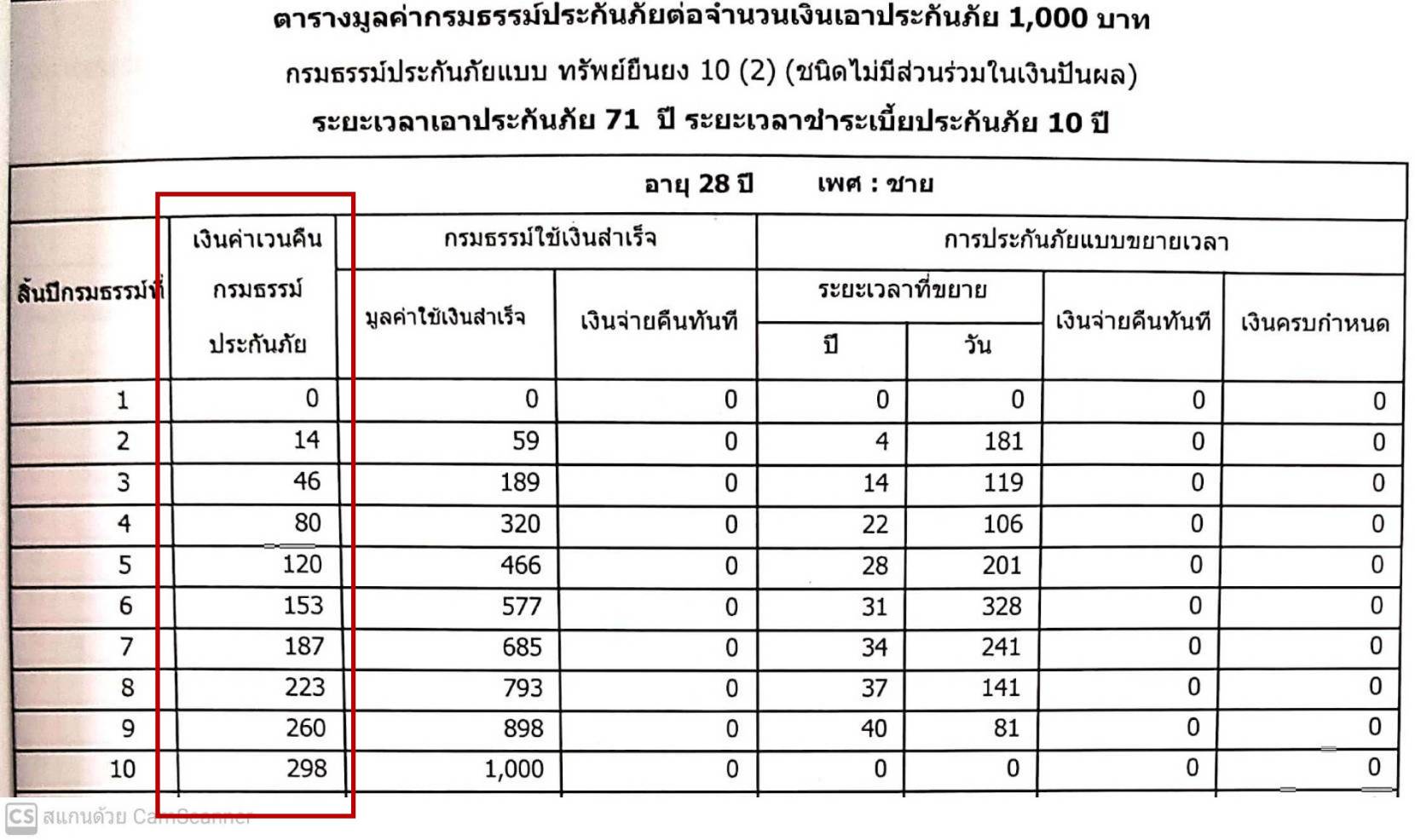

ถ้าเราอยากทราบว่ามูลค่าเงินสดของกรมธรรม์ที่ถืออยู่วันนี้มีมูลค่าเท่าไหร่ สามารถเปิดดูเบื้องต้น ได้ในตารางกรมธรรม์ หรือ โทรไปตรวจสอบจำนวนที่แน่นอนได้กับ call center ของบริษัทประกันที่ท่านทำกรมธรรม์ไว้

ตัวเลขมูลค่าที่แสดงในตารางกรมธรรม์เป็นตัวเลขต่อทุนประกัน 1,000 บาท กรมธรรม์ของเรามีทุนประกันเท่าไหร่ ก็แทนสูตร

(ตาราง × ทุนประกัน)/1,000 = มูลค่ากรมธรรม์ของเราค่ะ

ตัวเลขที่แสดงเป็นตัวเลข ณ สิ้นปี เราอยู่ในช่วงระหว่างปีไหน ก็ปรับตัวเลขหาค่าเฉลี่ยกันดูค่ะ

-----

วงเงินกู้กรมธรรม์ที่สามารถกู้ได้ คือ 90% ของมูลค่าเงินสด

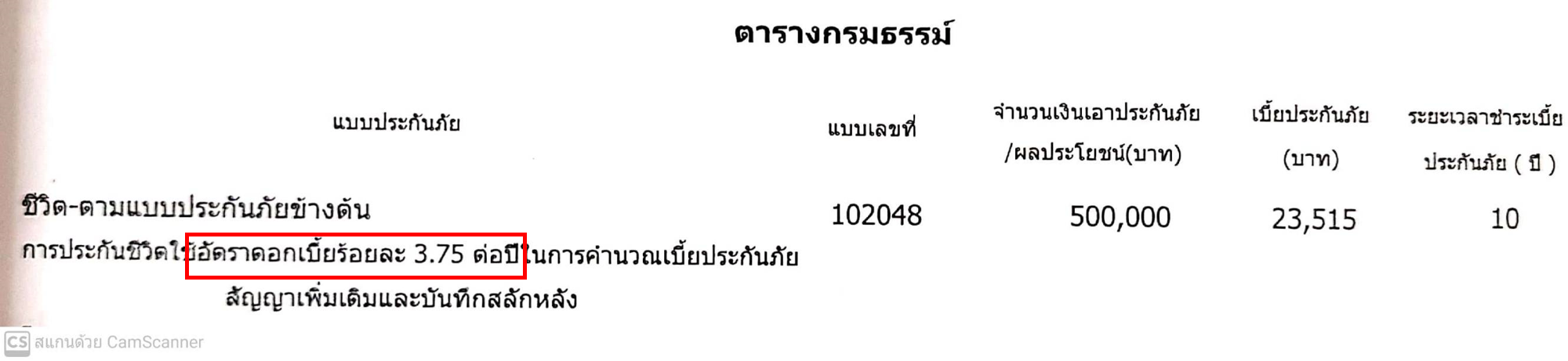

อัตราดอกเบี้ยของแต่ละเล่มกรมธรรม์จะไม่เท่ากัน จะคำนวณจาก ตัวเลขอัตราดอกเบี้ยหน้ากรมธรรม์ +2% เช่น หน้ากรมธรรม์ระบุว่า คำนวณที่อัตราดอกเบี้ย 3.75 %ต่อปี ดอกเบี้ยเงินกู้เล่มนี้ จะเป็น 3.75+2=5.75% ต่อปีค่ะ

วิธีคิดดอกเบี้ย จะคิดตามจำนวนวันที่กู้ เช่น ยอดกู้ 100,000 บาท อัตราดอกเบี้ย 7% กู้เงินมาจำนวน 40 วัน แล้วนำไปคืนบริษัทประกันทั้งเงินต้นและดอกเบี้ย

จะคำนวณดังนี้

((100,000×7%)/365)×40 วัน = 767.12 บาท

เมื่อชำระคืน ต้องชำระ 100,767.12 บาท

ดอกเบี้ยจากเงินกู้กรมธรรม์ ถือว่าเป็นอัตราดอกเบี้ยที่ถูกกว่าสินเชื่อบุคคลและบัตรเครดิตมาก เพราะอยู่ในประเภทของสินเชื่อ ที่มีสินทรัพย์ค้ำ การกู้เงินก็ง่ายสะดวกรวดเร็วไม่ต้องมีขั้นตอนอนุมัติ เพราะเป็นวงเงินของเราที่มีอยู่แล้ว เพียงแค่ใช้เวลาดำเนินการไม่เกิน 3 วันทำการ การชำระคืนก็สะดวก สามารถโอนเงินชำระเข้าบัญชีของบริษัทประกันได้เลย ดอกเบี้ยก็จะหยุด ณ วันนั้น การชำระคืน สามารถทยอยชำระบางส่วนได้ โดยจะตัดดอกเบี้ยและเงินต้น จากยอดกู้ทั้งก้อนในวันนั้นและ คำนวณยอดเงินกู้ที่เหลือใหม่

ในระหว่างการกู้เงิน เราจะได้รับความคุ้มครองตามสัญญาในกรมธรรม์ตามปกติ เพียงแต่บริษัทประกัน ปล่อยสินเชื่อให้เราโดยใช้มูลค่าเงินสดในกรมธรรม์ของเรา เป็นเครดิตค้ำประกันนั่นเอง ซึ่งหากเราไม่สามารถชำระคืนเงินกู้ได้ บริษัทจะเวนคืนกรมธรรม์เป็นการชำระหนี้สินนั่นเอง

-----

ข้อควรระวังที่อยากให้ทุกท่านวางแผนไว้ ก่อนการกู้กรมธรรม์ คือ จะมีการคำนวณดอกเบี้ยของยอดเงินกู้คงค้างทุกรอบปีกรมธรรม์ และนำดอกเบี้ยนั้นไปทบเป็นเงินต้นยอดกู้ ดังนั้น ควรจัดการเคลียร์เงินต้นพร้อมดอกเบี้ยก่อนครบรอบดิวประจำปีก่อน แล้วค่อยกู้ออกมาใหม่ ก็จะทำให้เราไม่เสียดอกเบี้ยซ้ำซ้อนค่ะ

พูดง่ายๆว่า ปกติดอกเบี้ยจะคิดจากเงินต้น แต่ถ้าครบดิวปี ดอกเบี้ยไม่ถูกชำระ ดอกเบี้ยจะถูกนำมาคิดเป็นเงินต้นอีกทีค่ะ จะทำให้เราเสียดอกเบี้ยมากกว่าปกติ แบบควรจะต้องเสียค่ะ

เพิ่มเติมอีกนิด หากมีเงินคืนระหว่างสัญญา และมียอดเงินกู้คงค้าง บริษัทจะนำเงินคืนนี้ไปชำระเงินกู้ก่อนค่ะ

มูลค่าเงินสดจะเพิ่มขึ้นตามระยะเวลากรมธรรม์ ดังนั้น เมื่อเวลาผ่านไปเราสามารถกู้มูลค่าเพิ่มขึ้นได้ด้วย

อย่างไรก็ดี วินัยทางการเงินเป็นสิ่งสำคัญที่สุดกรมธรรม์ประกันชีวิต มีวัตถุประสงค์เพื่อสร้างความมั่นคงทางการเงินในระยะยาว รวมถึงรับความคุ้มครองค่ารักษาพยาบาลต่างๆ ดังนั้น ควรจะรักษาวินัยในการนำเงินไปชำระคืนให้ดี และบอกกับตัวเองว่า นี่คือ "เงินกู้ฉุกเฉิน" เพื่อให้สถานการณ์ยากลำบากช่วงนี้ผ่านไป เราจำเป็นต้องรักษากรมธรรม์เพื่อความมั่นคงปลอดภัยทางการเงินในอนาคตของเราและครอบครัวด้วยค่ะ

ขอเป็นกำลังใจให้ทุกคน ผ่านพ้นวิกฤตในช่วงนี้ไปด้วยกันนะคะ

หากมีข้อสงสัยต้องการคำแนะนำเพิ่มเติม สามารถพูดคุยกันได้ที่

- การวางแผนประกันชีวิตในแต่ละช่วงวัย มีความสำคัญที่ส่งผลกระทบต่อการประสบความสำเร็จในการวางแผนการเงินในทุกด้าน การวางแผนการจัดการโอนย้ายความเสี่ยงเป็นพื้นฐานการวางแผนทางการเงิน ลำดับ ...

- เมื่อเราสมัครทำประกัน สิ่งสำคัญของสิทธิประโยชน์สิ่งที่เราจะได้รับที่ควรทราบเป็นเรื่องแรก คือ วันเริ่มสัญญาทำประกันหรือวันที่บริษัทเริ่มต้นคุ้มครอง โดยทั่วไปจะยึดวันที่ดังต่อไปนี้...

- โรคร้ายแรงไม่ได้ไกลตัวอย่างที่คิด มาดูตัวเลขสถิติกันค่ะ ค่าเฉลี่ย คนไทย17คน มีโอกาสเป็นโรคร้ายแรง1คน คิดเป็น5.9%ของประชากร 5อันดับแรกของผู้ป่วยโรคร้ายแรงในประเทศไทย ได้แก่ 1.ไตวา...

- เคสที่มีคนถามมาบ่อยสุดน่าจะเป็น ถ้ายกประโยชน์ให้บุคคลที่ไม่มีความสัมพันธ์ทางสายโลหิตกับเรา แต่มีความสำคัญเกี่ยวข้องกับเรา สามารถยกให้ได้หรือเปล่า ต้องทำอย่างไร วันนี้เรามาคุยเรื่อง...

- หากท่านกำลังหาประกันลดหย่อนภาษีอยู่ ซื้ออย่างไรให้คุ้มค่าทั้งภาษีและการวางแผนทางการเงิน ----- คำถามแรกของการซื้อประกันลดหย่อนภาษีคือ เบี้ยประกันที่ใช้ลดหย่อน จะได้ภาษีคืนมาเ...

- ถึงแม้ว่าเราจะพึงพอใจในสวัสดิการค่ารักษาพยาบาลที่เรามีอยู่ แต่สำหรับการวางแผนบริหารจัดการความเสี่ยงนั้นมีความจำเป็นที่จะต้องตรวจสอบรอยรั่วของแผนประกันสุขภาพที่เราใช้อยู่ เพื่อกา...

วางแผนการเงิน

-

คุณวางแผนการเงินไว้รับมือกับ ภาวะวิกฤตได้ดีพอหรือเปล่า ภาวะวิกฤตทางการเงินที่อาจจะเกิดขึ้น อาจเป็...

-

ปิรามิดทางการเงิน (Financial Planing Pyramid) ช่วยให้เราเรียงลำดับความสำคัญของแผนการเงินได้อย่างถูกต...

-

23 ทรัพย์สินที่ควรครอบครองเพื่อสร้างอิสรภาพทางการเงิน 23 Assets To Own for Financial Freedom คุณจะ...

-

มนุษย์เงินเดือนถึงแม้จะมีเพดานรายได้ที่จำกัด ไม่ได้มีโอกาสร่ำรวยแบบก้าวกระโดดเหมือนเจ้าของกิจการ เพร...